TOD战略深化发展 资源获取优势凸显,越秀地产中期业绩稳健增

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

房地产行业正逐渐步入从增量到提质的平稳发展阶段,房企迎来全新的发展挑战。在此环境下,拥有良好资源获取与资源整合能力的房企,或将受益于行业供给侧变革带来的红利,在挑战中抓住新的发展机遇。

8月18日,越秀地产股份有限公司发布其截至2021年6月30日止的上半年业绩。公告显示,上半年实现合同销售金额约人民币473.8亿元,同比上升26.1%;营业收入约为人民币242.4亿元,同比上升2.2%。截至6月30日,越秀地产在全国战略布局25个城市,总土地储备约为2809万平方米,同比增长18.9%,其中大湾区土储占总土储约55%。

越秀地产凭借特色化、多元化的资源获取优势,以及具有市场前瞻性的投资战略,在行业变局的竞争中突围而出,实现经营业绩的持续稳健增长。

深化推进:TOD战略拓优质土储“护城河”

自2019年越秀地产提出“轨交+物业”战略,引入广州地铁成为战略股东以来,双方强强联合、优势互补,越秀TOD模式发展进入快车道。2020年,越秀地产更收购广州地铁物业公司67%的股权,深化与广州地铁的战略合作关系,不断稳固TOD业务长期发展的基础。

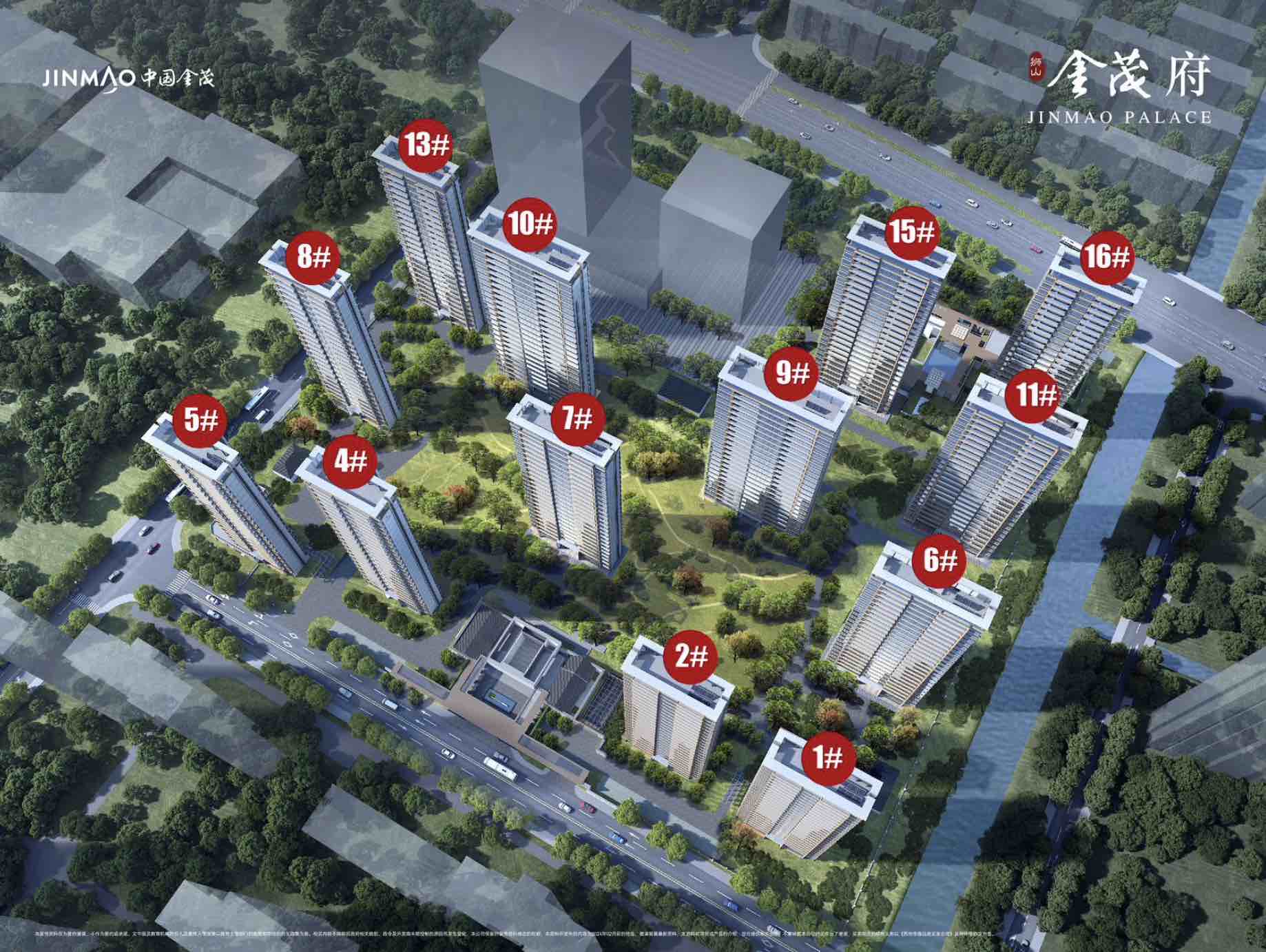

目前,TOD业务已成为越秀地产获取优质土储以及实现利润增长的重要优势之一。据业绩公告,越秀地产上半年成功获取广州星航(广州黄埔庙头)TOD 项目,新增TOD土地储备21万平方米。截止2021年6月30 日,越秀地产共拥有6个TOD 项目,布局广州黄埔、增城、番禺三大片区,总土地储备达到406万平方米,约占大湾区土地储备的26.5%和总土地储备的14.5%。同时,TOD 项目在上半年保持良好的销售表现,实现合同销售金额约人民币76亿元,同比上升50.7%。其中,品秀星图和品秀星瀚分别实现合同销售金额约人民币25亿元和25.3亿元。

瑞银集团(UBS)曾在报告中指出,中国的TOD将是一个规模高达18万亿人民币的庞大市场。由于进入壁垒较高,TOD项目毛利率也将明显高于其他类型的项目。UBS对越秀地产的TOD模式发展成果给予充分肯定,并预测其TOD项目毛利率有望高于30%。此外,UBS还对未来五年中国商业发展趋势做出判断,其中明确指出“轨交+物业”将是未来发展模式。而广州地铁与越秀地产两大国企的战略合作,则是UBS对越秀地产的重要信心来源。

越秀地产凭借对TOD模式的深入探索与实践,成功筑起了TOD模式的护城河。同时,越秀地产还借助与广州地铁的深度合作优势,进一步拓展与其他省市国企的合作,积极拓展大湾区以外城市的业务,推动TOD业务全国化战略布局,持续增加TOD优质土储。

持续巩固:“6+1”多元增储锚定重点城市

在TOD战略深化,带动优质土储增加的基础上,越秀地产还持续巩固“6+1”多元增储模式,锚定具有潜力的重点城市,积极通过公开竞拍,加上TOD、城市运营、城市更新、国企合作、产业勾地、收并购等多元化、特色化方式获取优质地块。以合理成本实现充裕的资源储备,为利润增长注入动能。

上半年,越秀地产积极研究土地出让新政,制定相应的应对策略,以合理的价格分别于广州、东莞、杭州、苏州、南京、宁波、武汉、长沙、北京、重庆和毕节新增23幅土地,总建筑面积约为500 万平方米,约51%以非公开市场模式获取,其中,TOD、城市运营、国企合作增储模式分别占新增土储的4.2%、29.8%、6.6%。

在区域布局方面,越秀地产持续巩固“1+4”全国性布局,深耕大湾区、重点发展华东地区、华中地区、北方地区及西南地区,上半年新进入北京、东莞、宁波、毕节等4个重点城市。成功落子北京意味着越秀地产在原有的广州、深圳基础上覆盖更多一线和超一线城市,也标志着其“环渤海+京津冀”发展格局的初步成形,发展前景广阔。

截至2021年6月30日,越秀地产已在全国战略布局25个城市,总土地储备约为2809万平方米,其中大湾区土地储备占总土地储备约 55%,进一步稳固了大湾区龙头站位。充裕的优质土储,奠定了越秀地产未来发展的主要基石,将持续有力地推动业绩长期稳健增长。

增势添能:依托母公司提升资源整合能力

在市场和政策收紧的环境下,越秀地产能够始终保持向好的发展势头,也体现了其在资源获取和整合方面的综合优势,这背后离不开母公司越秀集团的坚实支持。

融资获取方面,在越秀集团支持下,越秀地产发挥境内外两个市场两种资源的优势,境内加快核心产业发展,境外拓展融资渠道,优化资本结构和债务结构,有效确保资金需求。上半年,越秀地产于境外成功发行6.5亿美元5年期和1.5亿美元 10 年期美元债券,票面利率分别为2.8%和3.8%,融资成本创其境外发债的历史新低。平均借贷成本同比下降26 个基点至4.45%。低成本融资能力处于行业头部位置,继续保持穆迪和惠誉投资级信用评级。

战略合作方面,越秀地产充分利用国企优势、借力集团平台深化国企合作,拓展新的战略发展机遇。在深化原有国企合作的基础上,越秀地产广泛多家地方国企开展务实合作,通过优势互补释放更大资源与空间。

特色化、多元化的增储模式和母公司带来的资源加持,构成了越秀地产重要的资源和竞争优势。未来,随着越秀地产TOD战略、“6+1”增储模式不断推进,以及充分发挥国企优势、深化国企合作,将有望推动经营业绩与发展规模的新一轮增长。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。